Faktúry pri dodaní stavebných prác

Ak dodávate alebo prijímate stavebné práce a vzťahuje sa na Vás zákon 222/2004, § 69 ods. 12 písm. j), tak Vám tento návod ukáže ako správne vzhľadom na DPH vystaviť/prijať takéto faktúry.

Zákonom č. 268/2015 Z. z., ktorým sa mení a dopĺňa zákon č. 222/2004 Z. z. o dani z pridanej hodnoty v znení neskorších predpisov vstúpil do platnosti od 1. januára 2016 tzv. tuzemský prenos daňovej povinnosti pri dodaní stavebných prác platiteľom dane inému platiteľovi dane. Rozšírenie mechanizmu tuzemského prenosu daňovej povinnosti na príjemcu plnenia pri dodaní stavebných prác má za cieľ riešiť nepriaznivú ekonomickú situáciu týkajúcu sa platobnej neschopnosti odberateľov a súčasne eliminovať daňové podvody v sektore stavebníctva.

Prenos daňovej povinnosti pri uplatňovaní dane z pridanej hodnoty znamená, že daňová povinnosť z dodania tovaru alebo služby v tuzemsku je prenesená z dodávateľa tovaru alebo služby na osobu, ktorej bol tovar dodaný alebo služba poskytnutá. Dodávateľ tovaru nie je v režime prenosu daňovej povinnosti osobou povinnou platiť daň, preto k cene dodaného tovaru alebo služby daň neuplatní, čo v praxi znamená, že pre odberateľa vyhotoví faktúru v cene bez dane. Príjemca plnenia (odberateľ), ktorý je osobou povinnou platiť daň, uplatní tzv. samozdanenie, t.j. k cene dodaného tovaru alebo služby uplatní daň z pridanej hodnoty, ktorú uvedie do daňového priznania a priznanú daň odvedie do štátneho rozpočtu SR. Príjemca plnenia, platiteľ dane, má právo ním uplatnenú daň odpočítať v súlade s podmienkami podľa § 49 až 51 zákona o DPH.

Ako na to v Money S3:

Dodávateľ stavebných prác (vystavená faktúra)

- Ako dodávateľ stavebných prác vystavujete faktúru za stavebné práce. Postupujte teda ako obvykle cez Obchod / Faktúry vystavené / Pridať faktúru.

- Na faktúru pridáte požadované položky buď cez Pridať položku alebo cez Pridať zásobu. Dôležité je, aby na faktúre nebola vyčíslená DPH, preto je nutné položky vystaviť v 20% sadzbe, ale s typom ceny Iba základ.

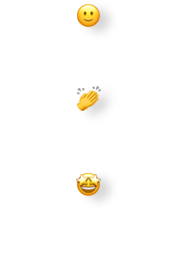

- Takáto vystavená faktúra nevstupuje do Priznania k DPH, ale vstupuje do Kontrolného výkazu do sekcie A2. Na faktúre volíte Členenie DPH 12U 00PDP - odporúčame vytvoriť si kópiu tohto členenia a na tieto faktúry používať toto nové členenie (na jeho základe bude jednoduché vyfiltrovať predmetné faktúry pre splnenie Záznamovej povinnosti). Pre vytvorenie kópie, kliknete na ... pri Členení DPH, čím sa otvorí okno Vyberte členenie DPH. Postavíte sa na požadované členenie (12U 00PDP) a dáte Kopírovať, čím sa otvorí kópia členenia pod kurzorom, ktorej stačí len zmeniť Skratku (napr. na 12U 00PDPS) a prípadne Popis.

- Faktúra musí obsahovať predpísaný text o prenesení daňovej povinnosti, rozpis DPH zvlášť pre položky v tomto režime a "žiadnu" sadzbu DPH pri položkách v tomto režime. Tento texty a úpravy sa pri splnení všetkých podmienok na defaultných formulároch plnia automaticky.

- na faktúre (pri kombinovaných dokladoch na položke faktúry) je nastavené členenie DPH s kolónkou "Prenesenie daňovej povinnosti (tuzemsko) - neovplyvňuje priznanie k DPH"

- položky v režime prenesenia majú nastavený typ ceny "iba základ" a základnú sadzbu DPH (20%) (táto podmienka neplatí pre (ne)zobrazenie sadzby pri položke).

Prijímateľ stavebných prác (prijatá faktúra)

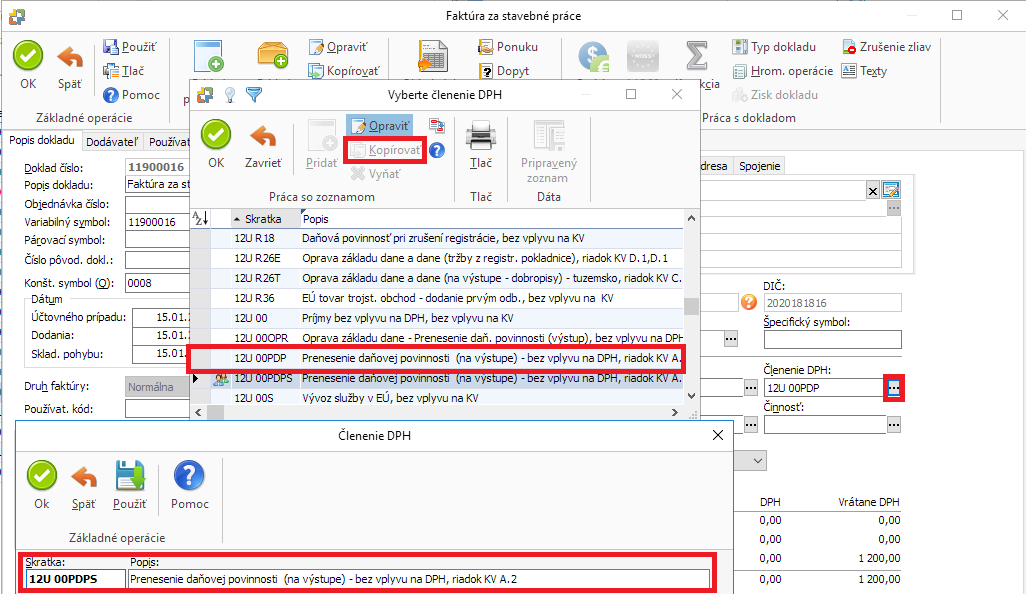

- Ako odberateľ stavebných prác zaevidujete prijatú faktúru za stavebné práce. Postupujete teda ako obvykle cez Obchod / Faktúry prijaté / Pridať faktúru.

- Na faktúru pridáte požadované položky v 20% sadzbe DPH s typom ceny Iba základ a ak evidujete Členenie DPH aj na položkách, tak v záložke Podrobnosti volíte členenie neovplyvňujúce DPH napr. 12P 00. Pre korektné vykonanie samozdanenia je potrebné mať na doklade minimálne jednu položku a do samozdanenia vstúpia len položky spĺňajúce vyššie uvedené kritéria (20% sadzba DPH, typ ceny Iba základ a členenie bez vplyvu na DPH), čo využijete v prípade ak prijatá faktúra obsahuje aj iné položky.

- V prípade ak členenie neevidujete na položkách tak zvolíte Členenie DPH bez vplyvu na DPH priamo na faktúre (napr. 12P 00). Faktúru uložíte.

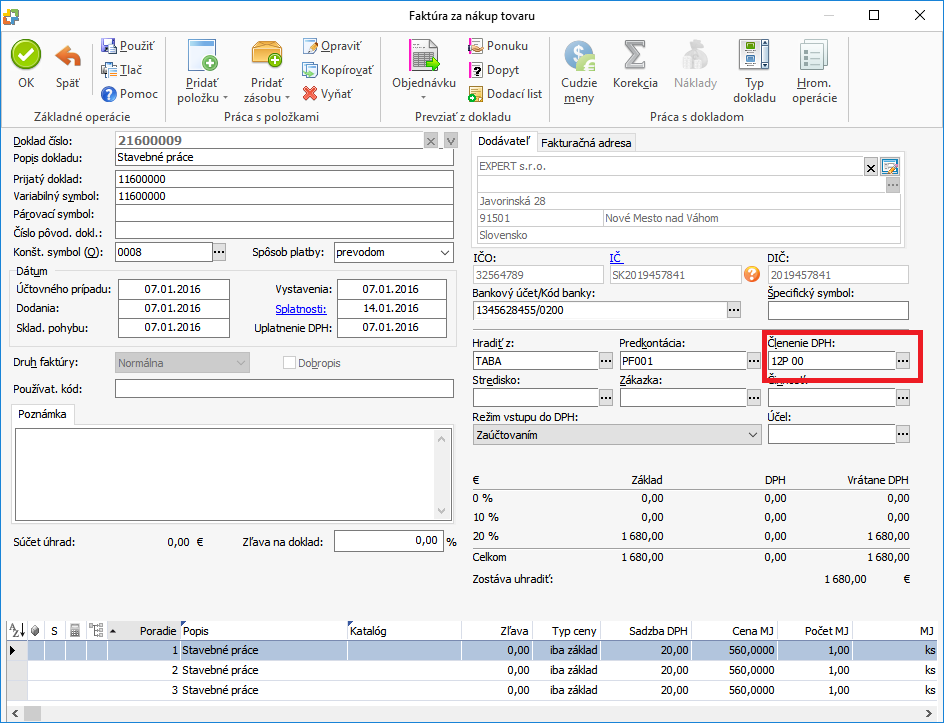

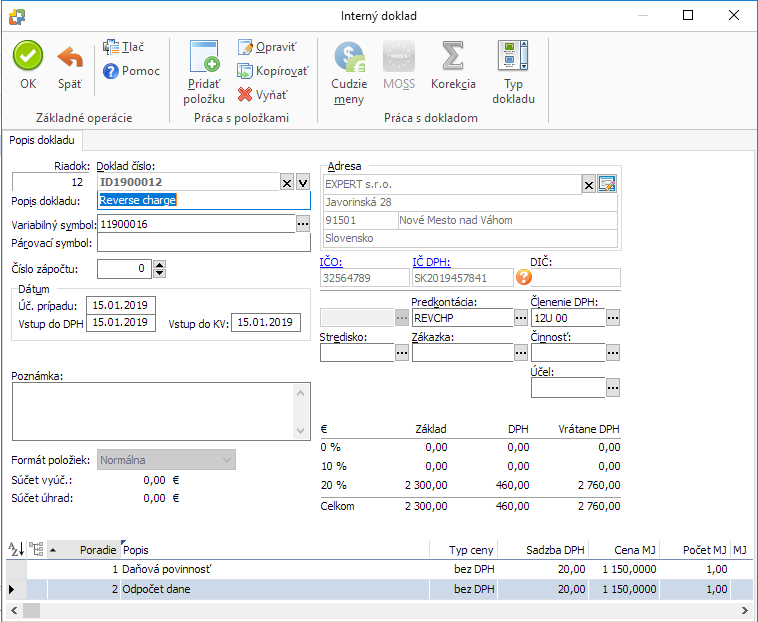

- Po uložení faktúry Vám program ponúkne generovanie Reverse Chargé - samozdanenie, ktoré automaticky vygeneruje Interný doklad, ktorým bude zaúčtovaná a priznaná, a prípadne odpočítaná DPH. Program na základe tuzemskej adresy dodávateľa automaticky predvolí voľbu „tovar a služby (tuzemsko)“. V prípade ak sme vykonali nižšie uvedené prednastavenia, tak nám program pred vyplní Členenia DPH, prípadne ich viete vybrať ručne. Tlačidlom Vytvoriť doklad operáciu dokončíte.

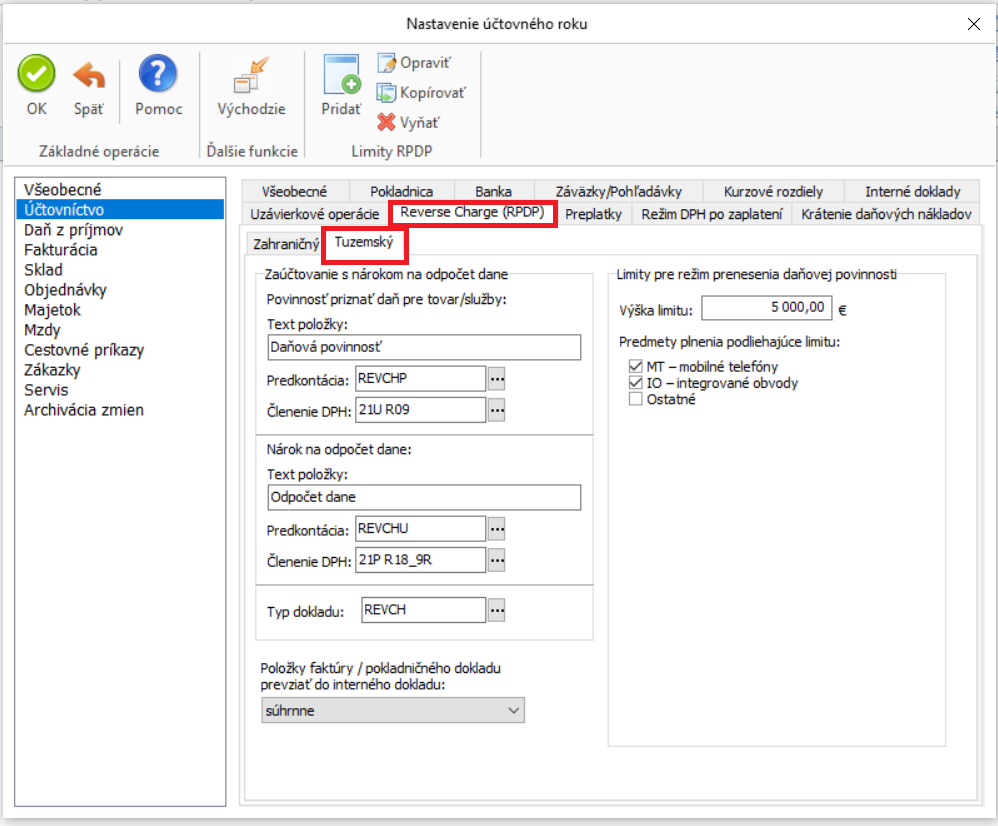

V časti Zaúčtovanie s nárokom na odpočet dane zadávate potrebné údaje pre obe daňové položky: Povinnosť priznať daň a Nárok na odpočet dane.

- Text položky – program automaticky doplňuje texty do položiek Interného dokladu. Ak si ich chcete zmeniť, napíšte text do poľa Text položky.

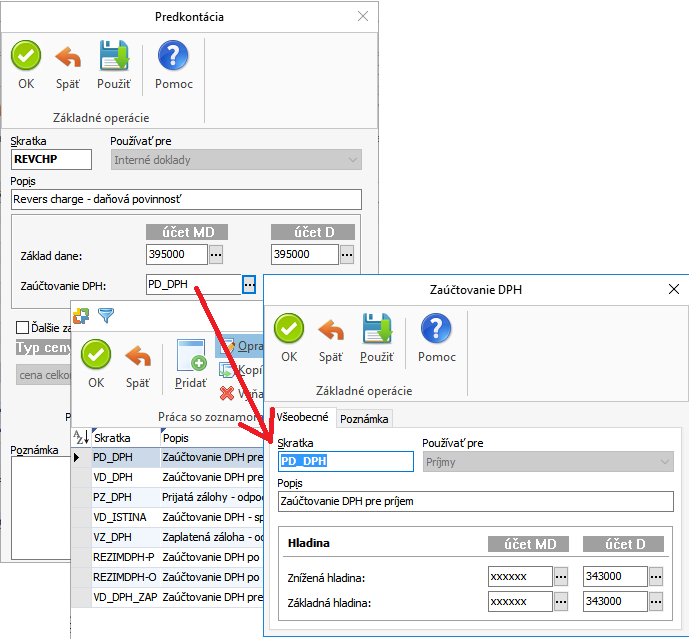

- Predkontácia – doplníte predkontáciu do Zoznamu predkontácií a vyberiete ju. Je potrebné vytvoriť a vybrať predkontáciu pre daňovú povinnosť aj pre odpočet DPH. Predkontácia pre daňovú povinnosť môže vyzerať ako na obrázku (teda účtuje sa len účet 343 na strane Dal), pre odpočet bude predkontácia obdobná (s rozdielom, že 343 bude na strane Má dať).

- Členenie DPH – vyberiete zo Zoznamu členení DPH (pre daňovú povinnosť pre tovar/službu 12U R09 resp. pre odpočet 12P R20_1R).

- Typ dokladu – vyberiete Typ interného dokladu zo zoznamu. Údaje z typu dokladu sa prenášajú do vytvoreného interného dokladu (najmä v záložke Podrobnosti odporúčame nastaviť Číselný rad a tiež Predkontáciu a Členenie DPH – posledné dva parametre na zaúčtovanie vplyv nemajú, nakoľko sa doklad zaúčtuje podľa položiek, ale sú nutné pre uloženie dokladu).

- Program Vám ponúkne Interný doklad s dvoma položkami, na povinnosť priznať daň a na jej odpočet. V prípade ak ste si prednastavili zaúčtovanie (popísané v bode 4 v časti TIP), tak program dosadí všetky potrebné údaje a vy ich už len skontrolujete a doklad uložíte.

- V prípade, že dátumy vstupu do DPH pre priznanie dane a nárok na odpočet budete požadovať odlišné (odpočet si nárokovať neskôr), je nutné vystaviť takýmto spôsobom dva interné doklady s inými dátumami zdaniteľného plnenia (na každom bude len jedna položka, buď povinnosť alebo odpočet).

V prípade problémov s Vaším Money S3 kontaktujte prosím našu Zákaznícku podporu, a to buď písomne priamo v Money S3 cez záložku Money / Zákaznícka podpora alebo na podpora@money.sk alebo telefonicky na čísle 0249 212 345 (iba pre užívateľov so zaplatenou službou Podpora a Aktualizácia).