Obsah

Žiadosť o vykonanie ročného zúčtovania preddavkov na daň z príjmov zo závislej činnosti vypĺňa zamestnanec zamestnávateľovi do 15.2. po skončení zdaňovacieho obdobia spolu s dokladmi na spracovanie ročného zúčtovania. Poradíme vám ako je potrebné ho vyplniť.

V žiadosti o vykonanie ročného zúčtovania zamestnanec deklaruje, na ktorú úľavu na dani má nárok za uplynulé zdaniteľné obdobie.

Z tohoto dôvodu môže mať zamestnanec podpísané iba jedno Vyhlásenie o uplatňovaní nezdaniteľnej časti základu dane, (ďalej iba „NČZD) resp. iba u jedného zamestnávateľa si môže v jednom čase uplatňovať nezdaniteľnú časť základu dane. Toto vyhlásenie podpisujú zamestnanci v pracovnom pomere, a aj tzv. „dohodári“, ktorí majú podpísanú niektorú z dohôd mimo pracovného pomeru, vrátane študentov. Vyhlásenie o uplatňovaní nezdaniteľnej časti základu dane sa podpisuje na začiatku pracovného pomeru alebo dohody.

Na tento proces nadväzuje Žiadosť o vykonanie ročného zúčtovania preddavkov na daň z príjmov zo závislej činnosti, ktorú zamestnanec podáva vždy iba jednému zamestnávateľovi najneskôr do 15.2. po skončení zdaňovacieho obdobia.

Aktuálne tlačivo Žiadosti o vykonanie ročného zúčtovania preddavkov na daň z príjmov zo závislej činnosti je možné stiahnuť z portálu Finančnej správy SR.

Kto môže či nemôže žiadosť podpísať

Všeobecne platí, že žiadosť môžu podpísať všetci zamestnanci, čiže aj dôchodcovia, študenti, dohodári.

- Študenti môžu žiadosť o vykonanie ročného zúčtovania podpísať vždy, avšak je to pre nich výhodné najmä vtedy, ak ich pracovný pomer u zamestnávateľa pokračuje. Pokiaľ išlo o jednorazovú alebo krátkodobú brigádu, je pre nich výhodnejšie podať daňové priznanie, aj ak by im táto povinnosť zo zákona nevyplynula. Zaplatené preddavky na daň takto dostanú späť rýchlejšie.

- Pracujúci dôchodcovia majú nárok na NČZD, len ak výška ich dôchodku neprekročila sumu NČZD.

- SZČO, ktoré sú zároveň zamestnancami, síce môžu u svojho zamestnávateľa podpísať Vyhlásenie o uplatnení nezdaniteľnej čiastky dane, čiže im bude zamestnávateľ uplatňovať NČZD mesačne, ale aj tak musia po skončení zdaňovacieho obdobia podať daňové priznanie, pokiaľ z podnikania dosiahnu stratu alebo zdaniteľný príjem zo zamestnania a zo samostatne zárobkovej činnosti presiahol hranicu na povinné podanie daňového priznania.

Ako vyplniť žiadosť o ročné zúčtovanie dane

Je povinnosťou zamestnanca vyplniť toto tlačivo, ale je od zamestnávateľa rozumné predvyplniť základné údaje a pripraviť sa na kontrolu údajov vyplnených zamestnancom.

Žiadosť sa skladá zo siedmych častí, ktoré si stručne prejdeme.

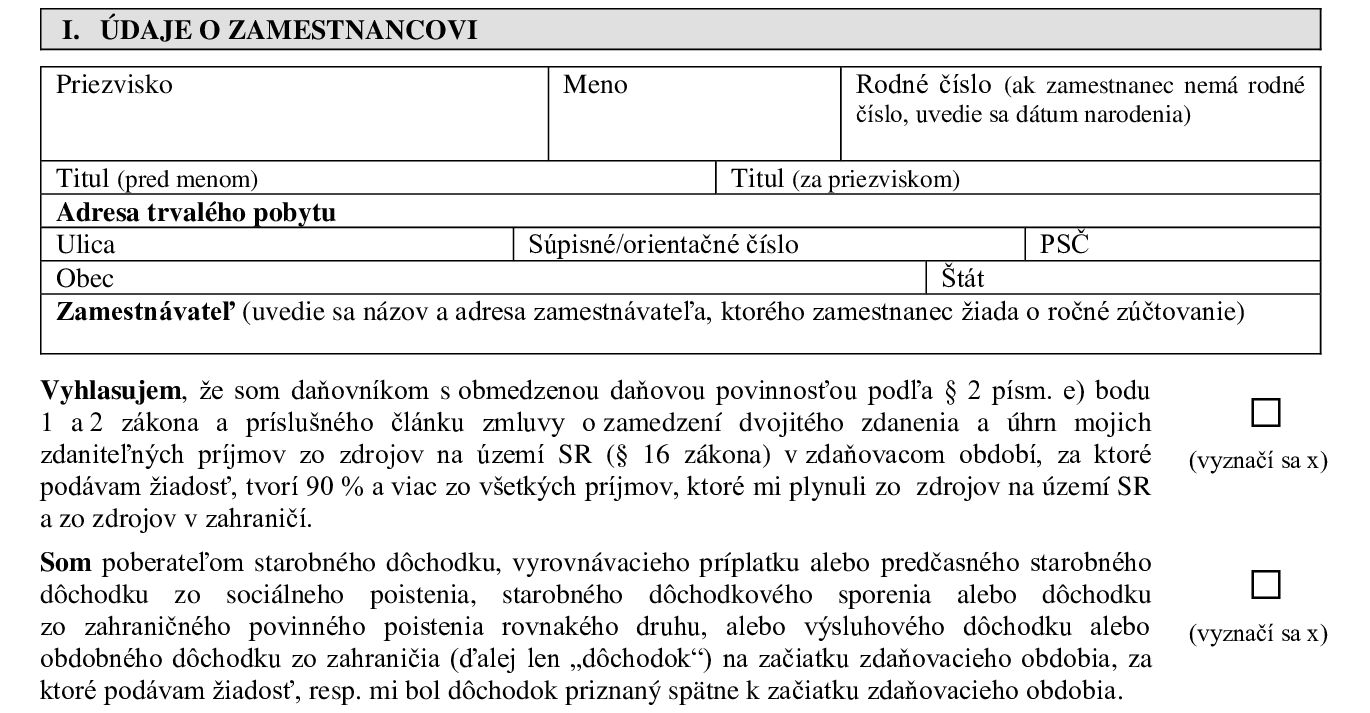

1. Základné údaje o zamestnancovi

Zamestnanec vyplní svoje údaje podľa položiek. Pokiaľ nie je rezidentom SR a jeho príjem zo SR tvorí 90% zo všetkých jeho príjmov – v tom prípade je možné uplatniť NČZD.

Pokiaľ je zamestnanec dôchodca od začiatku zdaňovacieho obdobia, alebo mu bol spätne od začiatku zdaňovacieho obdobia priznaný, zaškrtne príslušné políčko.

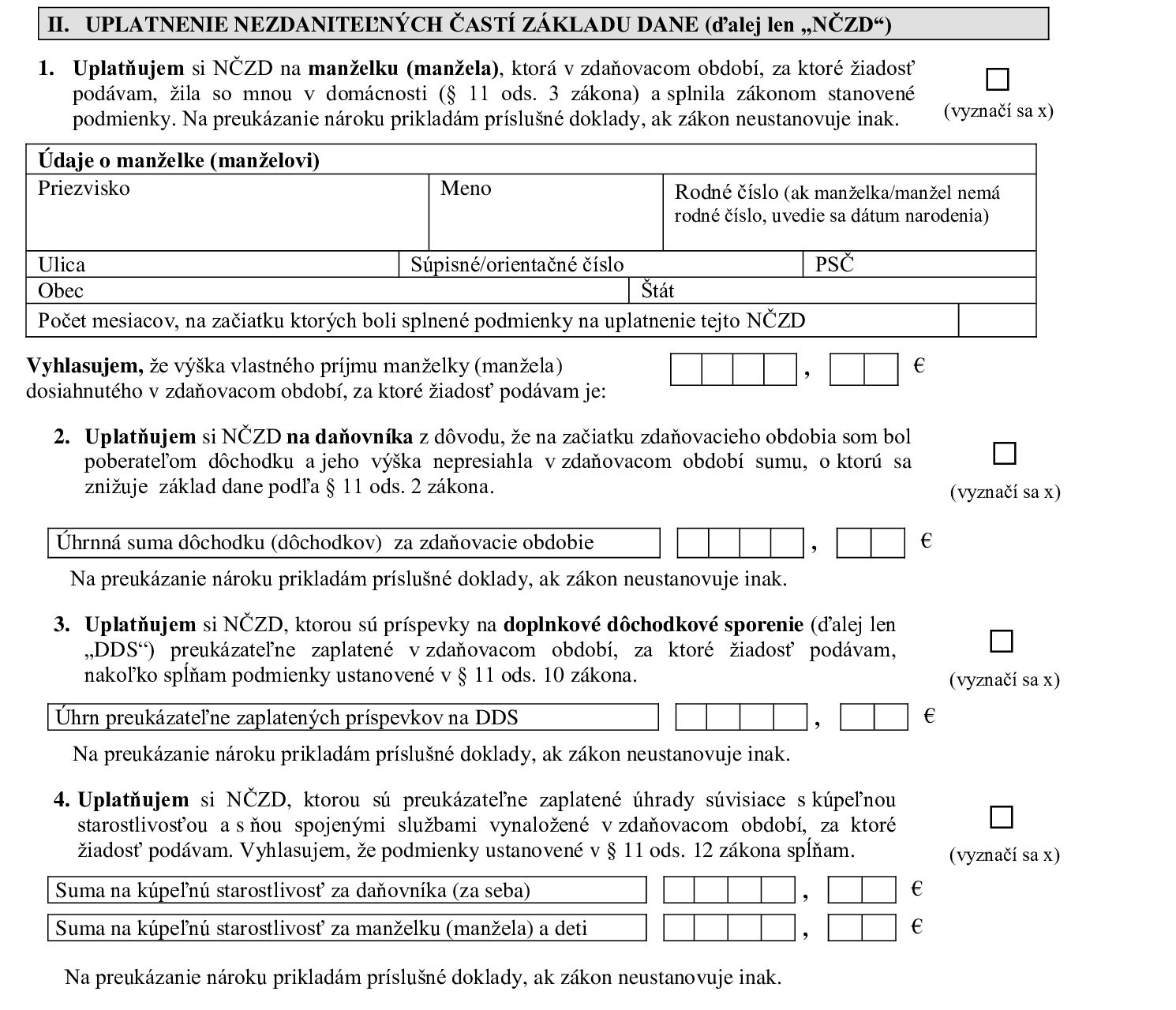

2. Nezdaniteľné časti základu dane

V časti II. bode 1. sa uvádzajú údaje o manželke/manželovi, pokiaľ sú splnené podmienky na uplatnenie nezdaniteľnej časti základu dane. V bode 2. sa uvádza výška dôchodku, pokiaľ za zdaňovacie obdobie dosiahol vyplatený dôchodok nižšiu sumu než nezdaniteľná časť základu dane. V bode 3. sa uplatňuje nárok na odpočítanie príspevkov na doplnkové dôchodkové sporenie. Bod 4.je od roku 2021 zrušený.

Ku všetkým nárokom sa predkladajú aj doklady, napr. potvrdenie o príjme manželky, potvrdenie o evidencii uchádzačov o zamestnanie z Úradu práce, potvrdenie o poberaní príspevku na opatrovanie, potvrdenie o priznanom dôchodku, potvrdenie z Doplnkovej dôchodkovej spoločnosti a pod.

Detailne sa o nezdaniteľných častiach základu dane dočítate v článku Nezdaniteľné položky v roku 2021: znížte si daňový základ a ušetrite

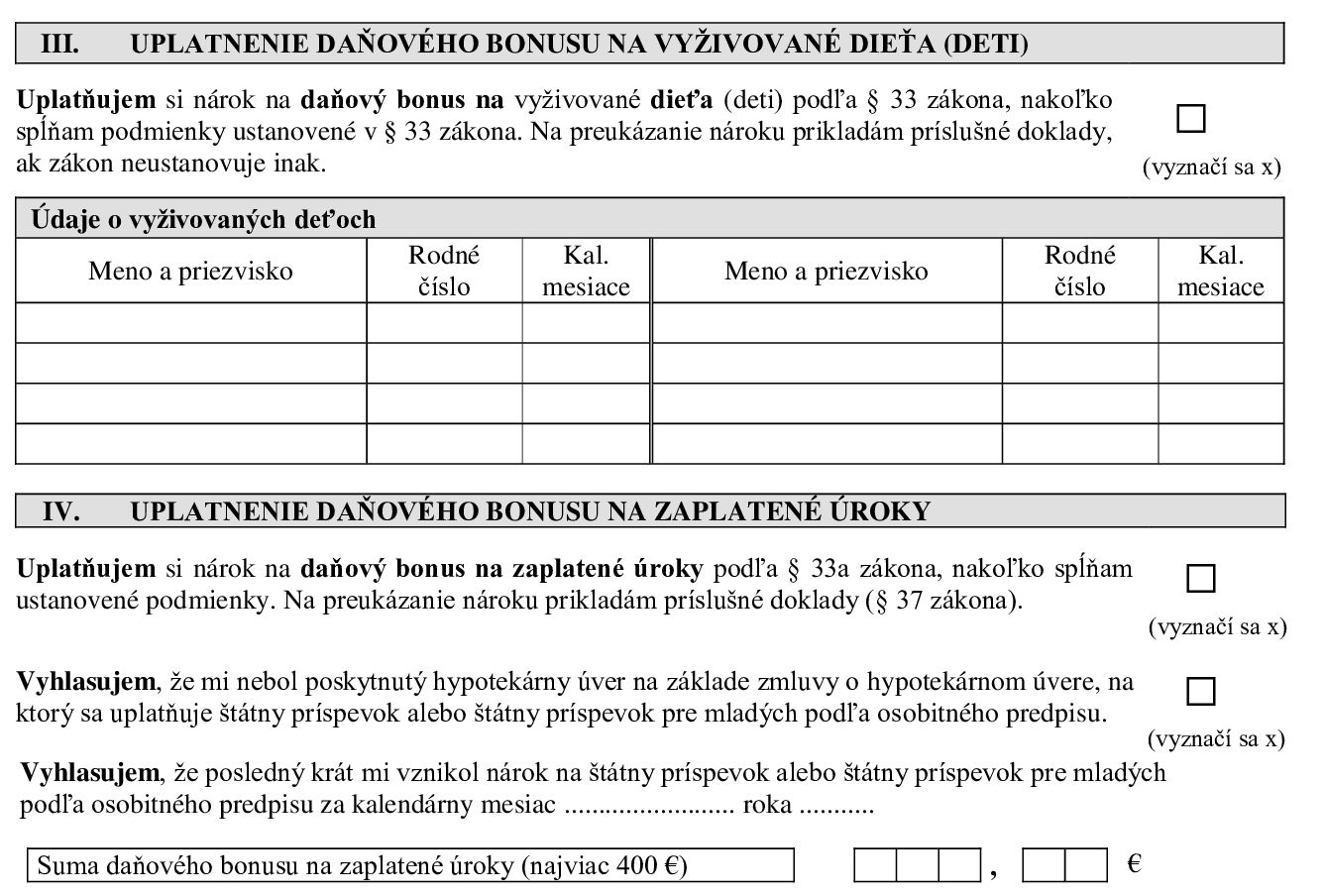

3. Daňový bonus na dieťa v časti III. a daňový bonus na zaplatené úroky v časti IV.

V časti III. si zamestnanec uplatňuje daňový bonus na dieťa, ak zamestnanec si neuplatňoval daňový bonus podľa § 33 zákona alebo nepreukázal splnenie podmienok na uplatnenie tohto daňového bonusu v priebehu zdaňovacieho obdobia u zamestnávateľa, ktorému žiadosť predkladá a mal naň nárok alebo si ho uplatňoval u iného zamestnávateľa, ale tento mu v niektorých kalendárnych mesiacoch daňový bonus podľa § 33 zákona nevyplatil (napr. zamestnanec bol práceneschopný) alebo daňový bonus podľa § 33 zákona v zdaňovacom období neuplatňoval u žiadneho zamestnávateľa.

Preukazuje sa rodným listom alebo potvrdením o návšteve školy.

V časti IV. Daňový bonus na zaplatené úroky zamestnanec uvádza svoj nárok na zaplatené úroky z úveru na bývanie podľa špecifických podmienok. Je to suma vo výške 50 % zo zaplatených úrokov v príslušnom zdaňovacom období, najviac do výšky 400 eur za rok. Nárok na daňový bonus na zaplatené úroky podľa § 33a zákona vzniká počas piatich bezprostredne po sebe nasledujúcich rokoch, počnúc mesiacom, v ktorom sa začalo úročenie úveru na bývanie poskytnutého na základe jednej a tej istej zmluvy o úvere na bývanie.

Daňový bonus na zaplatené úroky podľa § 33a zákona sa uplatní len na zmluvy o úvere na bývanie uzatvorené po 31.12.2017. Ak bol daňovníkovi poskytnutý hypotekárny úver na základe zmluvy o hypotekárnom úvere uzatvorenej pred 01.01.2018, na ktorý sa uplatňuje štátny príspevok alebo štátny príspevok pre mladých podľa osobitného predpisu, nárok na daňový bonus na zaplatené úroky podľa § 33a zákona mu prvýkrát vzniká až v kalendárnom mesiaci nasledujúcom po kalendárnom mesiaci, za ktorý mu poslednýkrát vznikol nárok na štátny príspevok alebo štátny príspevok pre mladých.

Preukazuje sa potvrdením z banky o zaplatených úrokoch.

Viac o daňových bonusoch nájdete v článku Veľký prehľad úľav na dani, ktoré si uplatníte v roku 2021

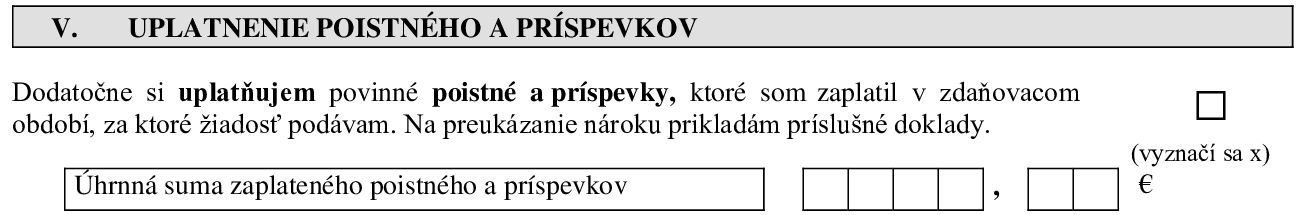

4. Uplatnenie poistného a príspevkov

Časť V. vyplní zamestnanec, ktorý si v priebehu zdaňovacieho obdobia platil poistné a príspevky, vrátane nedoplatku z ročného zúčtovania poistného na verejné zdravotné poistenie sám a tieto si dodatočne uplatní pri vyčíslení základu dane. Uplatniť si môže poistné a príspevky, ktoré bol povinný platiť v období, počas ktorého bol zamestnancom a poberal zdaniteľné príjmy zo závislej činnosti. Pod poistným a príspevkami sa rozumie poistné na verejné zdravotné poistenie, poistné na sociálne poistenie, poistné na sociálne zabezpečenia a príspevky na starobné dôchodkové sporenie podľa osobitného predpisu alebo poistné a príspevky na zahraničné poistenie rovnakého druhu, ktoré je povinný platiť zamestnanec, t. j. daňovník poberajúci príjmy zo závislej činnosti. Za poistné a príspevky sa nepovažujú dobrovoľné príspevky na starobné dôchodkové sporenie. O zaplatení poistného a príspevkov predkladá zamestnávateľovi príslušný doklad, napr. doklad o zaplatení.

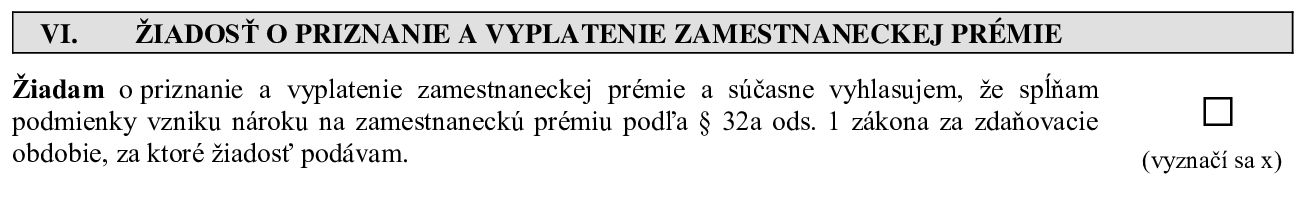

5. Žiadosť o priznanie a vyplatenie zamestnaneckej prémie

V časti VI. si zamestnanec uplatňuje nárok na zamestnaneckú prémiu za zdaňovacie obdobie 2020 môže vzniknúť len tomu zamestnancovi, ktorý za zdaňovacie obdobie dosiahne zdaniteľné príjmy zo závislej činnosti posudzované na účely priznania zamestnaneckej prémie najmenej vo výške 6 960 eur (12-násobok minimálnej mzdy) a vykázal základ dane nižší ako 4 414,20 eur, pričom splnil ustanovené podmienky v § 32a zákona o dani z príjmov.

Zamestnanec, ktorému vznikol za príslušné zdaňovacie obdobie nárok na zamestnaneckú prémiu, v tejto časti požiada zamestnávateľa o jej priznanie a vyplatenie. Ak zamestnanec požiada o priznanie a vyplatenie zamestnaneckej prémie, ale nárok na priznanie a vyplatenie zamestnaneckej prémie mu nevznikne, zamestnávateľ zamestnaneckú prémiu neprizná a nevyplatí, ale uplatní postup podľa § 11 zákona.

6. Žiadosť o vystavenie potvrdenia na darovanie podielu na dani

Ak zamestnanec žiada o vystavenie potvrdenia o zaplatení dane z príjmov zo závislej činnosti na účely vyhlásenia o poukázaní sumy do výšky 2 % alebo 3 % zaplatenej dane fyzickej osoby, vyznačí okienko krížikom.

Takéto potvrdenie vystaví zamestnávateľ na žiadosť zamestnanca podľa § 39 ods. 7 zákona, pričom toto potvrdenie je prílohou vyhlásenia o poukázaní podielu zaplatenej dane z príjmov fyzickej osoby podľa § 50 zákona, ktorej bolo za zdaňovacie obdobie vykonané ročné zúčtovanie preddavkov na daň z príjmov zo závislej činnosti. Potvrdenie vystaví zamestnávateľ na tlačive platnom na príslušné zdaňovacie obdobie.

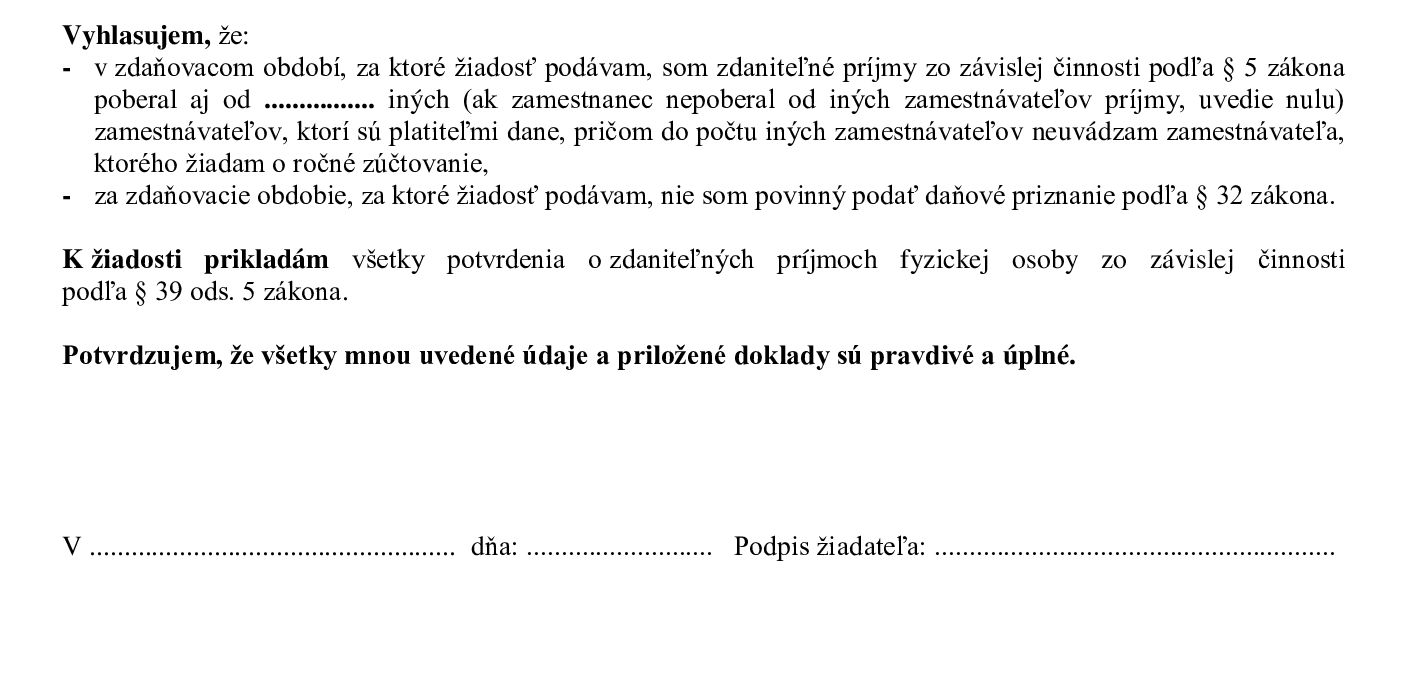

7. Vyhlásenie a podpis

Žiadosť o vykonanie ročného zúčtovania preddavkov na daň z príjmov zo závislej činnosti sa podáva zamestnávateľovi do 15.2. spolu s príslušnými dokladmi. Pokiaľ zamestnanec doklady nepredloží, zamestnávateľ mu vyhotoví tlačivo Potvrdenie o zdaniteľných príjmoch fyzickej osoby zo závislej činnosti do 10.3.

Zdá sa vám to zložité? Vyskúšajte účovný systém Money S3, ktorý uľahčuje mnoho povinností z agendy okolo miezd a personalistiky.

Autorom článku je Katarína Serinová

Boli informácie v článku užitočné?

Hodnotenie iba pre užívateľov nášho blogu.