Tuzemský Reverse charge (samozdanenie)

Ak obdržíte od dodávateľa faktúru v režime prenesenia daňovej povinnosti, ste povinný vykonať samozdanenie (Reverse charge). Celý postup popisuje tento návod.

Režim prenesenia daňovej povinnosti (RPDP) platí pre vybrané komodity podľa § 69, ods 12 písm. f) až i) Zákona od DPH – ide napr. o dodávky mobilných telefónov, integrovaných obvodov, obilnín, železa a ocele a predmetov z nich a pre stavebné práce podľa § 69, ods 12 písm. j) Zákona o DPH.

Cieľom týchto právnych úprav, je zamedzenie daňových únikov. RPDP je síce v platnosti už niekoľko rokov, ale nakoľko od 01.01.2018 bol zrušený limit 5000€ pre dodávky tovaru podľa § 69, ods 12 písm. f) až i), tak sa s ním budete stretávať oveľa častejšie ako v minulosti.

Od 01.01.2019 boli od uplatňovania RPDP oslobodené zjednodušené faktúry - takže napr. hotovostný predaj (predajky).

Podstatou RPDP je, že dodávateľ tieto položky na faktúre vystaví bez vyčíslenej dane (teda daň nepriznáva) a Vy ako odberateľ tiež tieto položky na prijatej faktúre evidujete bez dane (teda si daň neodpočítavate), ale následne sa samozdaníte - vykonáte tuzemský Reverse charge.

Ako na to v Money S3:

- Ako odberateľ zaevidujete prijatú faktúru. Postupujete teda ako obvykle cez Obchod / Faktúry prijaté / Pridať faktúru.

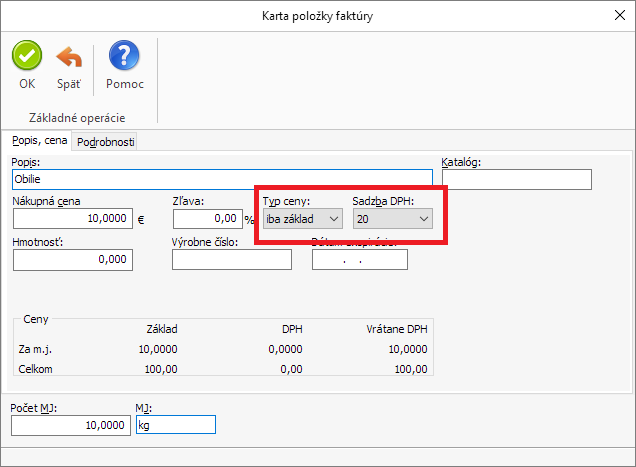

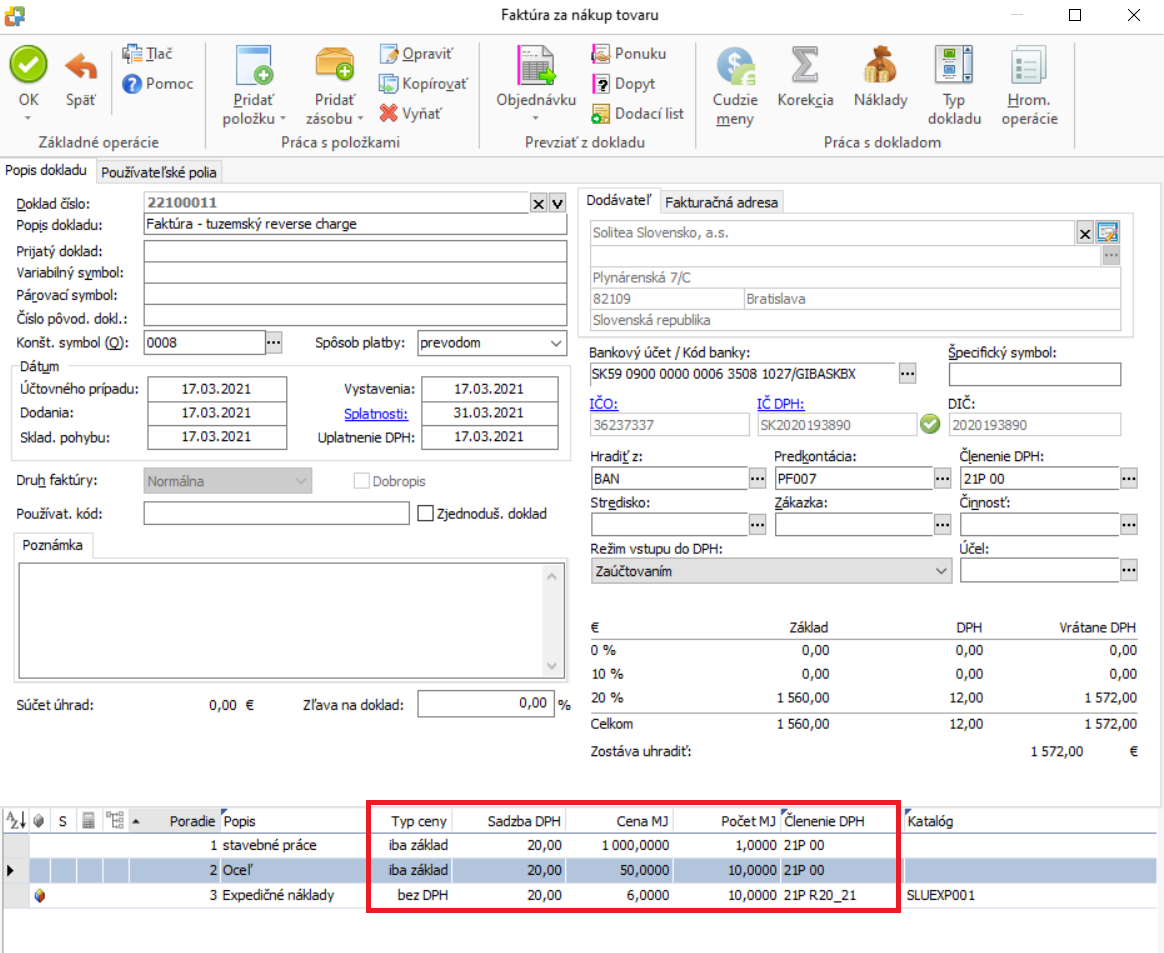

- Na faktúru pridáte požadované položky a položky, ktoré podliehajú samozdaneniu (teda sú v RPDP) zaevidujete v 20% sadzbe DPH s typom ceny Iba základ. Ak evidujete Členenie DPH aj na položkách, tak v záložke Podrobnosti volíte pre tieto položky členenie neovplyvňujúce DPH napr. 21P 00. Pre korektné vykonanie samozdanenia je potrebné mať na doklade minimálne jednu položku a do samozdanenia vstúpia len položky spĺňajúce vyššie uvedené kritéria (20% sadzba DPH, typ ceny Iba základ a členenie bez vplyvu na DPH), čo využijete v prípade ak prijatá faktúra obsahuje aj iné položky.

- V prípade ak členenie neevidujete na položkách tak zvolíte Členenie DPH bez vplyvu na DPH priamo na faktúre (napr. 21P 00). Faktúru uložíte.

UPOZORNENIE: ak na faktúre máte aj položky, ktoré podliehajú samozdaneniu a aj také ktoré nie, tak potom je na zvážení podľa toho, ktorých položiek je viac či na hlavičku nastavíte členenie 21P 00 (položky bez vyplneného členenia si preberajú členenie z hlavičky) a potom na položky, ktoré nepodliehajú samozdaneniu nastavíte členenie 21P R20_21, alebo naopak.

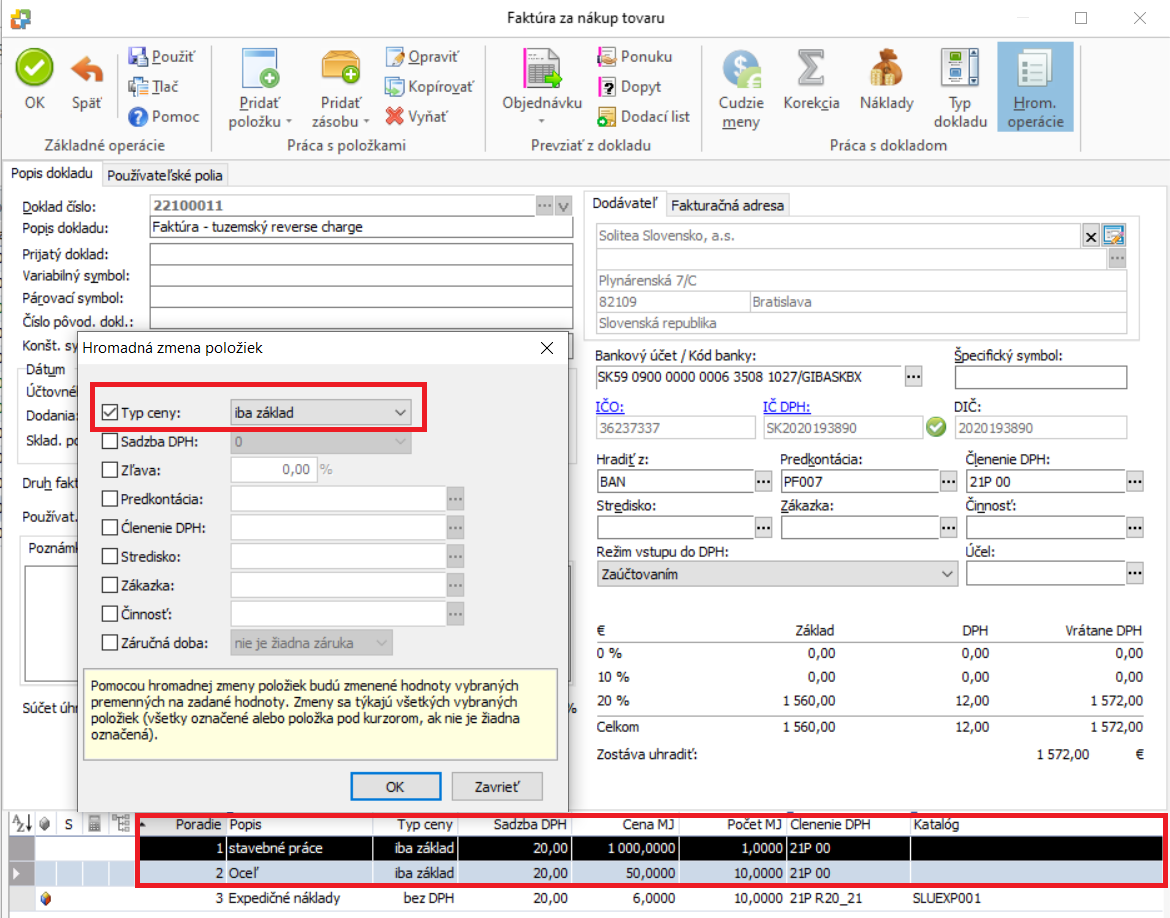

4. Ak položky vyberáte zo skladu (cez Pridať zásobu) a máte na nich prednastavenú sadzbu 20%, tak môžete pre hromadnú zmenu všetkých/vybraných položiek na doklade na typ ceny Iba základ využiť funkciu Hrom. operácie na hornej lište faktúry. Najprv si označíte požadované položky (tlačidlom „+“ označíte všetky položky), zvolíte Hrom. operácie, zakliknete Typ ceny a zvolíte Iba základ.

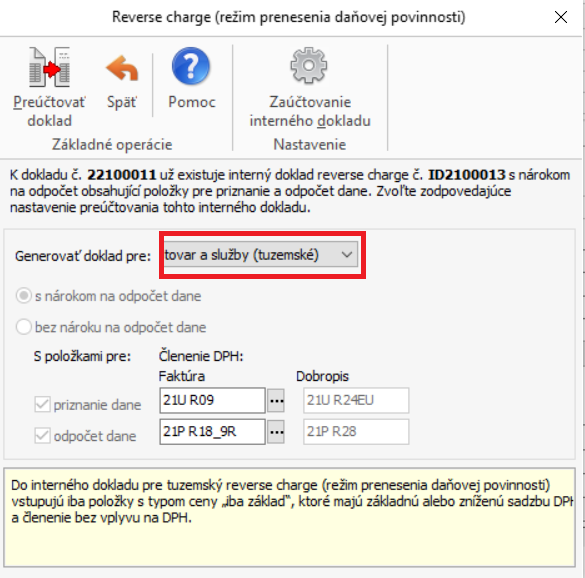

5. Po uložení faktúry Vám program ponúkne generovanie Reverse Chargé – samozdanenie, ktoré automaticky vygeneruje Interný doklad, ktorým bude zaúčtovaná a priznaná, a prípadne odpočítaná DPH. Program na základe tuzemskej adresy dodávateľa automaticky predvolí voľbu „tovar a služby (tuzemsko)“. V prípade ak sme vykonali nižšie uvedené prednastavenia, tak nám program pred vyplní Členenia DPH, prípadne ich viete vybrať ručne. Tlačidlom Vytvoriť doklad operáciu dokončíte.

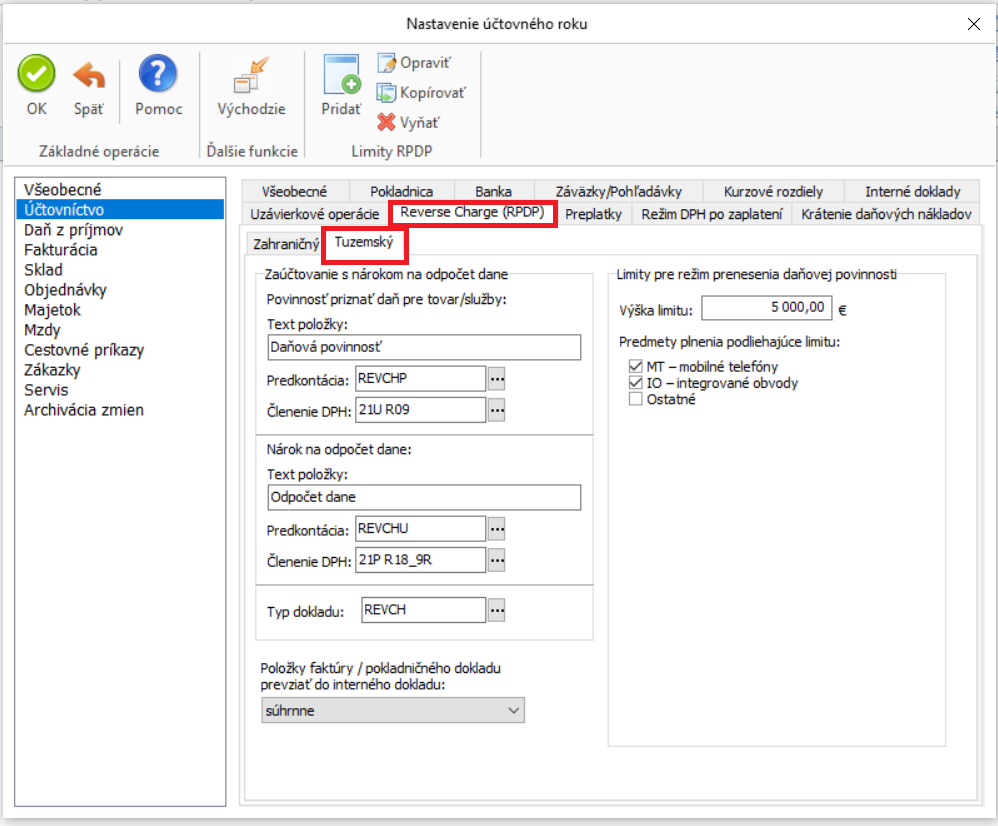

TIP: v prípade ak Tuzemský Reverse charge využívate pravidelne, tak odporúčame si jednotlivé hodnoty prednastaviť, aby ich nebolo potrebné zakaždým vypĺňať. Nastavenie vykonáte tlačidlom Zaúčtovanie interného dokladu na obrázku vyššie alebo v menu Money/Možnosti a nastavenia/Nastavenie účtovného roku, záložka Účtovníctvo, záložka Reverse Charge v podzáložke Tuzemský.

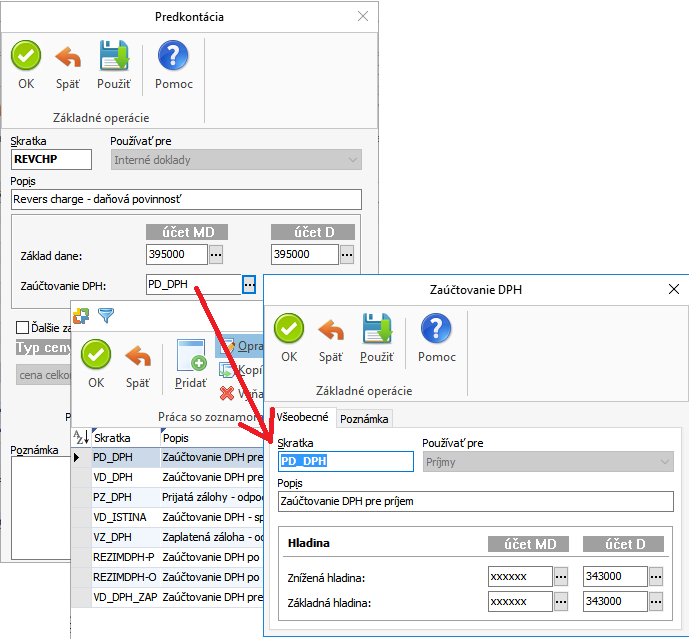

V časti Zaúčtovanie s nárokom na odpočet dane zadávate potrebné údaje pre obe daňové položky: Povinnosť priznať daň a Nárok na odpočet dane.

- Text položky – program automaticky doplňuje texty do položiek Interného dokladu. Ak si ich chcete zmeniť, napíšte text do poľa Text položky.

- Predkontácia – doplníte predkontáciu do Zoznamu predkontácií a vyberiete ju. Je potrebné vytvoriť a vybrať predkontáciu pre daňovú povinnosť aj pre odpočet DPH. Predkontácia pre daňovú povinnosť môže vyzerať ako na obrázku (teda účtuje sa len účet 343 na strane Dal), pre odpočet bude predkontácia obdobná (s rozdielom, že 343 bude na strane Má dať).

- Členenie DPH – vyberiete zo Zoznamu členení DPH (pre daňovú povinnosť pre tovar/službu 21U R09 resp. pre odpočet 21P R18_9R).

- Typ dokladu – vyberiete Typ interného dokladu zo zoznamu. Údaje z typu dokladu sa prenášajú do vytvoreného interného dokladu (najmä v záložke Podrobnosti odporúčame nastaviť Číselný rad a tiež Predkontáciu a Členenie DPH – posledné dva parametre na zaúčtovanie vplyv nemajú, nakoľko sa doklad zaúčtuje podľa položiek, ale sú nutné pre uloženie dokladu).

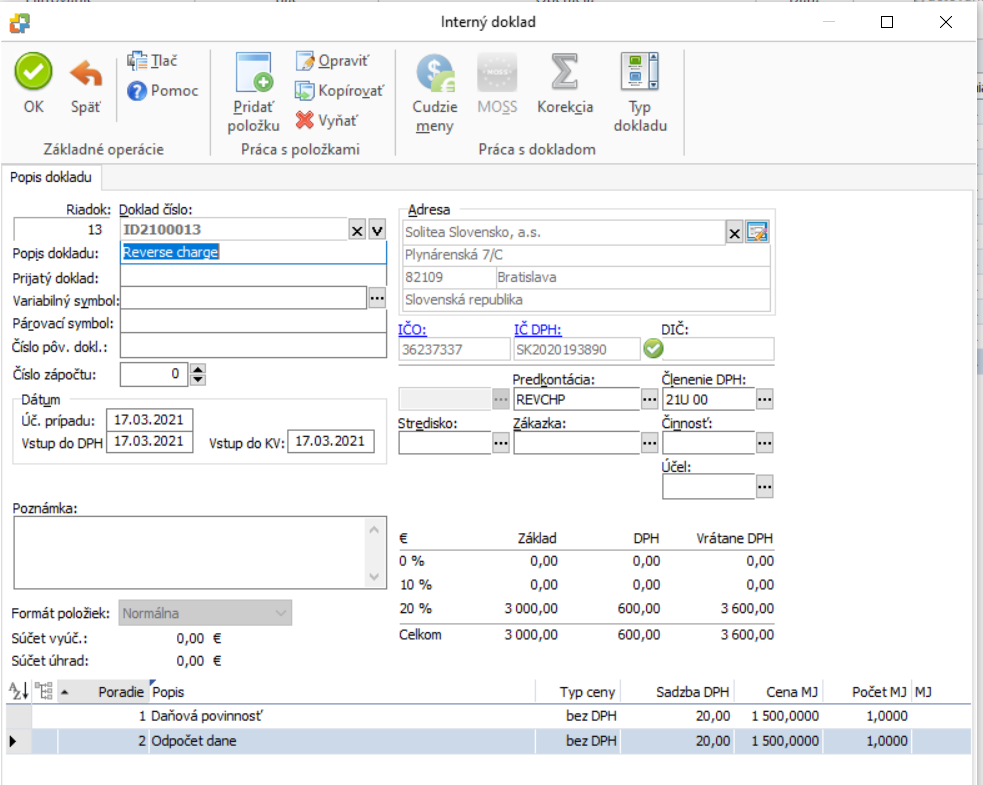

6. Program Vám ponúkne Interný doklad s dvoma položkami, na povinnosť priznať daň a na jej odpočet. V prípade ak ste si prednastavili zaúčtovanie (popísané v bode 5 v časti TIP), tak program dosadí všetky potrebné údaje a vy ich už len skontrolujete a doklad uložíte.

7. V prípade, že dátumy vstupu do DPH pre priznanie dane a nárok na odpočet budete požadovať odlišné (odpočet si nárokovať neskôr), je nutné vystaviť takýmto spôsobom dva interné doklady s inými dátumami zdaniteľného plnenia (na každom bude len jedna položka, buď povinnosť alebo odpočet).

V prípade problémov s Vaším Money S3 kontaktujte prosím našu Zákaznícku podporu, a to buď písomne priamo v Money S3 cez záložku Money / Zákaznícka podpora alebo na podpora@money.sk alebo telefonicky na čísle 0249 212 345 (iba pre užívateľov so zaplatenou službou Podpora a Aktualizácia).